Recent Posts

Un tribunal monténégrin a accordé une deuxième demande de libération sous caution pour Do Kwon, co-fondateur de Terraform ...

L’Intelligence Artificielle (IA) s’est retrouvée sous les projecteurs depuis le début de l’année. Et il faut dire que ...

La société spécialisée dans les cryptomonnaies, Binance, est souvent associée à des controverses. Que ce soit pour des ...

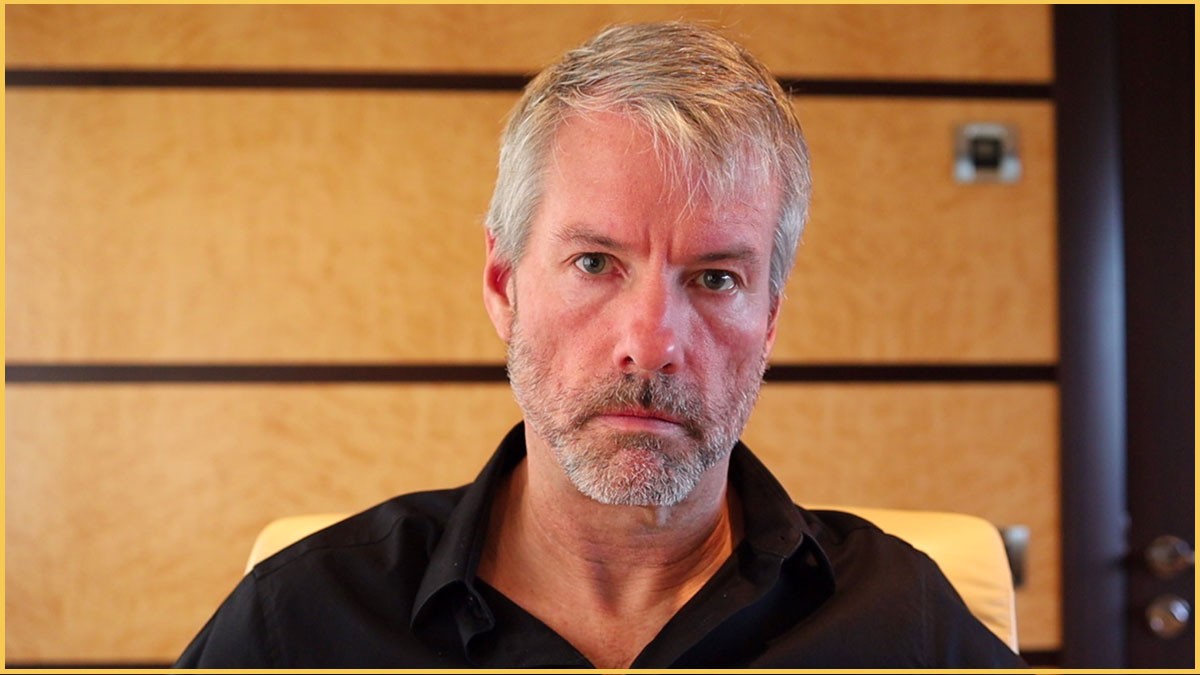

Lors d’un événement organisé à Miami en 2023, Michael Saylor, président exécutif et cofondateur de Microstrategy, a présenté ...

La société crypto Ledger a récemment dévoilé un nouveau service qui fait déjà objet de polémique au sein ...

Le vol est devenu monnaie courante dans la sphère du bitcoin ainsi que celle des altcoins. Il faut ...

Le gouvernement Biden a décidé de prendre de lourdes mesures fiscales face à l’ampleur que prend le minage ...

Depuis quelque temps, la Securities and Exchange Commission (SEC), s’est engagée dans une lutte sans merci contre Bitcoin ...

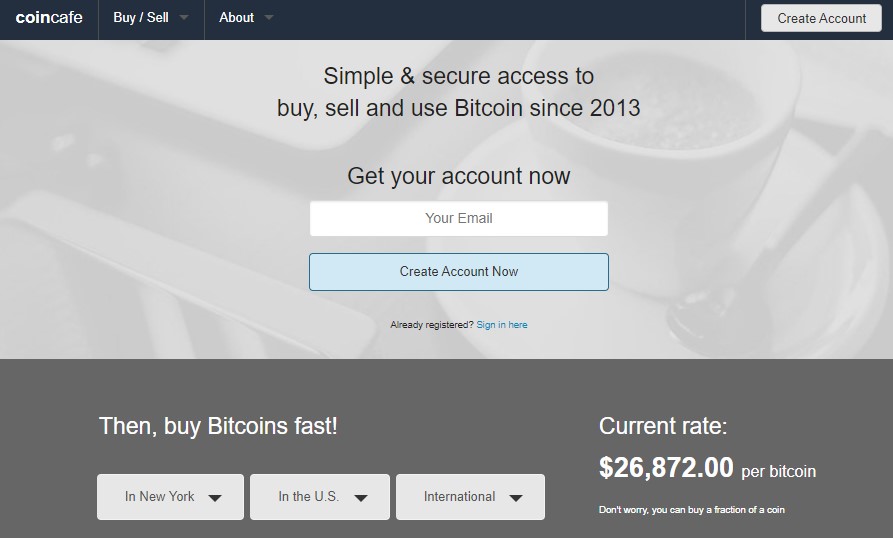

La plateforme CoinCafe aurait soumis ses clients à des paiements excessifs et non déclarés pour le stockage de ...

Le mining est vu d’un mauvais œil par ses détracteurs. Pour eux, la consommation d’énergie pour sa sécurisation ...